Digitalisasi Sistem Perpajakan di Negara Lain, Bagaimana Transisinya?

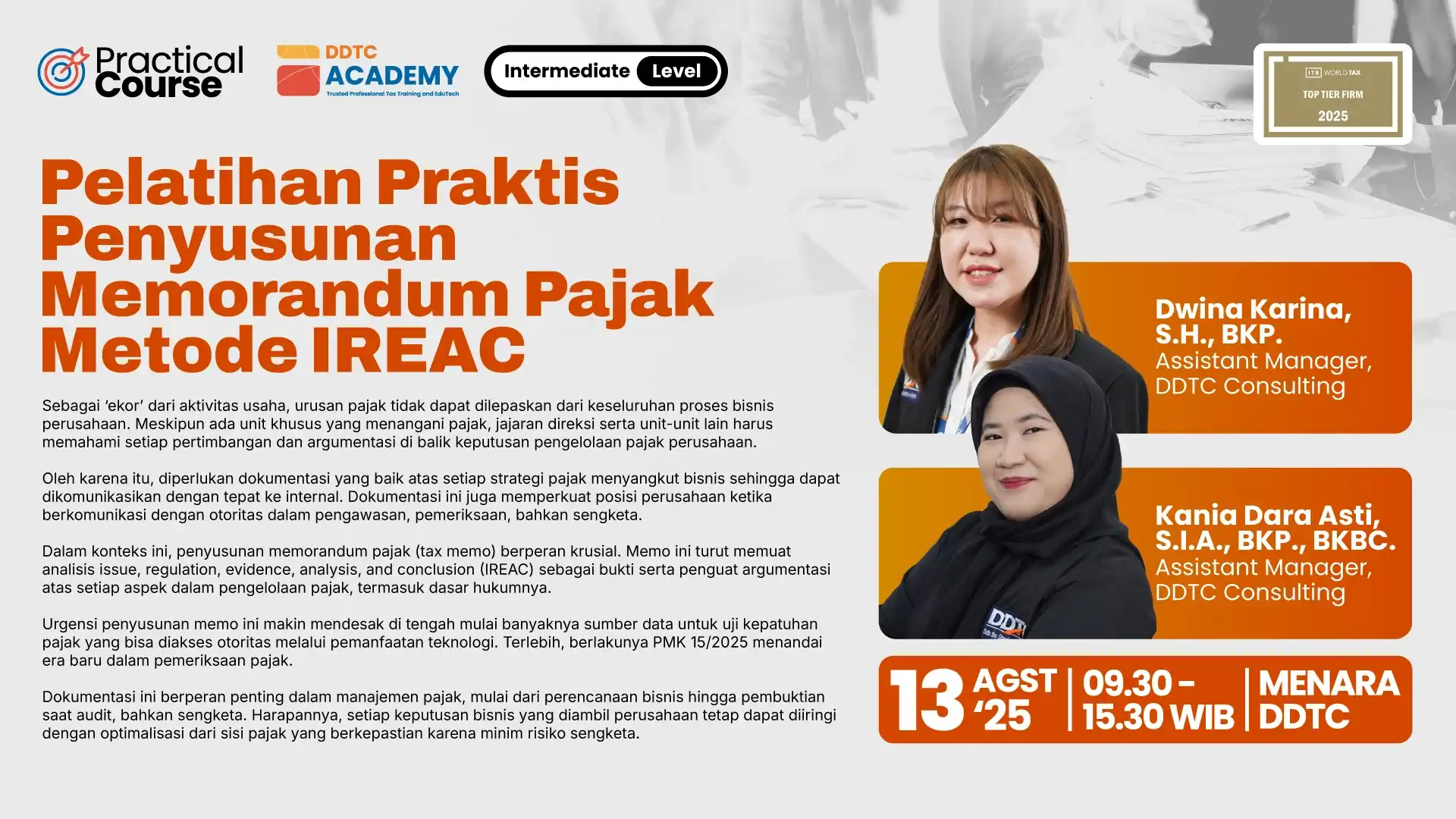

Ilustrasi.

ADMINISTRASI pajak merupakan urat nadi perekonomian karena mengambil peran besar dalam menghimpun penerimaan negara. Seiring dengan perkembangan teknologi, berbagai yurisdiksi pun mendigitalisasi sistem administrasi perpajakannya dengan memanfaatkan artificial intelligence (AI), Internet of Things (IoT), cloud computing, blockchain, dan teknologi lainnya (Bentley, 2019; OECD, 2016)

Digitalisasi sistem administrasi pajak tersebut juga terlihat dari survei OECD atas 59 yurisdiksi pada 2021. Menurut OECD (2021), 80% dari 59 administrasi pajak yang disurvei menggunakan perangkat analisis data.

Masih dari 59 administrasi pajak tersebut, 75% di antaranya mengimplementasikan AI dan machine learning. Kemudian, 50% di antaranya memiliki perangkat asisten digital, terutama Chatbot.

Penggunaan perangkat teknologi itu salah satunya ditujukan untuk memberi layanan elektronik yang mempermudah wajib pajak. Terlebih, ada pergeseran perspektif yang membuat otoritas pajak melihat dirinya bukan hanya sebagai pemungut pajak, tetapi juga sebagai penyedia berbagai layanan pajak (Vasconcellos dan Rua, 2005).

Layanan yang dimaksud mulai dari penyediaan informasi, bantuan bagi wajib pajak, dan edukasi pajak. Para wajib pajak pun kini makin dilihat sebagai pelanggan yang berhak menerima manfaat dalam bentuk layanan publik sebagai imbalan atas kewajiban perpajakan mereka (Vasconcellos dan Rua, 2005).

Tak ayal makin banyak yurisdiksi yang berupaya mendigitalisasi layanan pajaknya, termasuk Indonesia melalui coretax system besutan Ditjen Pajak (DJP). Lantas, bagaimana dengan transformasi administrasi pajak di negara lain?

Berikut selayang pandang transformasi administrasi pajak yang terjadi di Finlandia, Selandia Baru, dan Arab Saudi.

Finlandia

Program Valmis menjadi program transformasi teknologi terbesar yang dilaksanakan dalam sejarah administrasi pajak Finlandia. Melalui program tersebut, Finlandia mengganti lebih dari 70 sistem lamanya dengan sistem baru yang dibentuk dan dibangun kembali menggunakan commercial-off-the-shelf software (COTS) (OECD, 2020). Simak Apa Itu COTS?

Bersamaan dengan berjalannya program tersebut, Finlandia merevisi undang-undang tentang prosedur perpajakan. Di sisi lain, Finlandia juga menyederhanakan serta mengotomatiskan proses internal yang terkait dengan administrasi perpajakan (Hyoky, Korri, dan Piipari, 2021).

Sistem teknologi perpajakan yang ketinggalan zaman dan membahayakan keandalan operasional itu menjadi pemicu digagasnya Valmis. Finlandia pun merombak seluruh sistem teknologi perpajakannya dan mengintegrasikannya menjadi 1 aplikasi.

Finlandia melakukan berbagai upaya agar transformasi teknologi tersebut tidak mengganggu proses pemungutan pajak dan penerimaan pajak. Sebab, pembaruan seluruh sistem teknologi perpajakan dan proses bisnis otoritas pajak secara bersamaan menjadi tantangan yang sangat berat.

Dalam kasus terburuk, kegagalan program tersebut dapat melumpuhkan sistem perpajakan dan dampaknya dapat dirasakan oleh seluruh masyarakat. Untuk itu, pelaksanaan Valmis memakan waktu hingga 8 tahun, yaitu mulai 2012 hingga 2020.

Guna mengelola risiko dan mempermudah implementasi, pelaksanaan Valmis dibagi menjadi 5 tahap implementasi atau peluncuran sistem.

Pada 2015, peluncuran (rollout) Valmis pertama terkait dengan sistem manajemen data pelanggan serta pajak hadiah dan warisan. Selanjutnya, peluncuran kedua pada 2016 terkait dengan sistem pajak yang ditetapkan sendiri (self-assessed taxes) dan audit pajak.

Lalu, peluncuran ketiga pada 2017 terkait dengan sistem pajak penghasilan badan. Lalu, peluncuran keempat pada 2018 terkait dengan pajak penghasilan orang pribadi. Terakhir, peluncuran kelima pada 2019 terkait dengan pajak properti dan pajak pengalihan properti.

Selama program tersebut, Finlandia melibatkan 5000 orang. Adapun 960 di antaranya merupakan karyawan otoritas pajak dan hampir 400 di antaranya ialah konsultan. Finlandia juga membentuk organisasi khusus yang menangani proyek-proyek Valmis.

Terdapat beragam tahapan yang dilakukan yurisdiksi pada setiap proyek. Kemudian, ada pula tindak lanjut pasca-implementasi yang sudah direncanakan sejak awal untuk mendukung transisi dan menyelesaikan masalah apa pun yang mungkin dihadapi masyarakat.

Selandia Baru

Pada November 2015, pemerintah Selandia Baru memutuskan untuk berinvestasi dalam transformasi sistem teknologi otoritas pajak. Transformasi ini mengubah sistem teknologi perpajakan yang sudah digunakan sejak 1980-an.

Tujuannya ialah membentuk sistem penerimaan digital dan memungkinkan wajib pajak melakukan banyak hal sendiri dengan waktu yang fleksibel. (Inland Revenue, 2021)

Sistem pajak tersebut mengadministrasikan PPN, PPh orang pribadi dan badan, serta pajak lainnya. Adapun proses bisnis yang bisa dilakukan meliputi registrasi dan identifikasi, pengembalian dan pembayaran pajak, manajemen verifikasi dan kepatuhan, pemungutan pajak, pencegahan dan penyelesaian sengketa, serta fungsi operasional pajak lainnya. (OECD, 2024).

Selandia Baru menamai sistem anyarnya dengan sebutan START yang tidak dibangun dari nol, tetapi dengan membeli aplikasi. Proses transformasi sistem dilakukan dengan pendekatan multi-tahun dan multi-tahap. Transformasi tersebut berlangsung mulai 2016 hingga 2022 dan dikelompokkan dalam 4 tahapan. (Inland Revenue, 2021)

Pada tahap pertama (2016 – 2017), Selandia Baru mengesahkan undang-undang yang menjadi dasar transformasi teknologi serta mentransformasikan sistem terkait dengan GST dan pendaftaran digital. Tahap kedua (2017 – 2019), layanan terkait dengan withholding taxes, serta pajak natura dan/atau kenikmatan bermigrasi ke sistem baru.

Tahap ketiga (2018-2020), dilakukan migrasi sistem pajak penghasilan dan mendigitalisasi proses pembayaran pajak. Tahap keempat (2020-2022), dilakukan migrasi sistem terkait dengan bea masuk. Pada 30 Juni 2022, START sudah diimplementasikan secara penuh.

Arab Saudi

The Saudi Zakat, Tax, and Customs Authority (ZATCA) memperkenalkan program e-faktur nasional yang disebut sebagai program FATOORA. Implementasi program yang merupakan bagian dari upaya digitalisasi sistem ekonomi Kerajaan Arab Saudi ini dibagi menjadi 2 tahap.

Tahap 1 (tahap pembuatan), yang dimulai sejak 4 Desember 2021. Pada tahap ini, pengusaha kena pajak (PKP) wajib menghentikan secara penuh penggunaan faktur yang ditulis tangan atau faktur yang dibuat dengan software text editing atau spreadsheet.

Selanjutnya, PKP diwajibkan untuk membuat e-faktur menggunakan e-invoicing-compliant solution yang memenuhi persyaratan ZATCA. Pada tahap ini, otoritas memastikan faktur yang diterbitkan dan diarsipkan secara elektronik dengan semua elemen yang diperlukan.

Transformasi tersebut pada gilirannya memungkinkan penerbitan, pertukaran, dan penyimpanan faktur dalam format elektronik yang terorganisasi antara penjual dan pembeli.

Lalu, tahap 2 mulai berjalan pada 1 Januari 2023. Pada tahap ini, otoritas mengintegrasikan sistem e-faktur wajib pajak dengan portal e-faktur ZATCA atau FATOORA. Tahap ini mewajibkan pengiriman e-faktur beserta persyaratan untuk membagikannya dengan ZATCA.

Tahap tersebut diimplementasikan secara bertahap terhadap kelompok wajib pajak yang ditetapkan oleh ZATCA. Sebagai bagian dari tahap ini, semua e-faktur harus dibuat dan disimpan mengikuti format yang ditentukan (XML atau PDF/ A-3 dengan embedded XML). (rig)

Cek berita dan artikel yang lain di Google News.