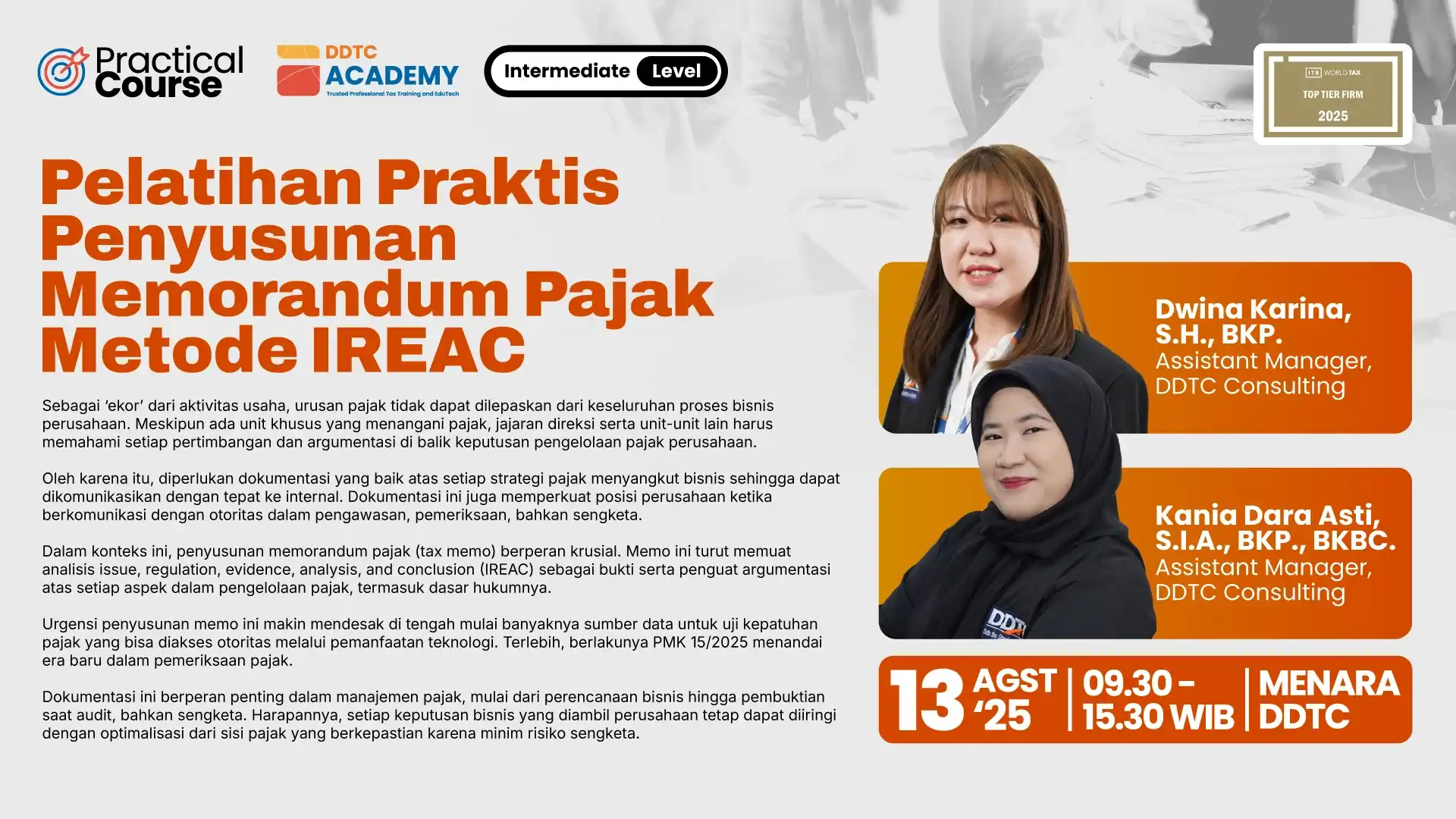

Menyimak Pengurang Penghasilan Bruto bagi WP OP di Berbagai Negara

Ilustrasi.

PAJAK penghasilan (PPh) badan ataupun orang pribadi notabene dikenakan atas penghasilan neto, yakni penghasilan bruto setelah dikurangkan dengan biaya-biaya yang terkait dengan pengumpulan penghasilan tersebut.

Dalam sistem PPh Indonesia, pengeluaran yang memiliki keterkaitan dengan penghasilan sehingga dapat dijadikan pengurang penghasilan bruto seringkali disebut sebagai biaya 3M, yakni biaya untuk mendapatkan, menagih, dan memelihara.

Dengan konsepsi ini, pengeluaran yang bersifat pribadi dan tidak memiliki keterkaitan dengan penghasilan umumnya tidak dapat digunakan sebagai pengurang penghasilan bruto.

Namun, pada praktiknya terdapat beberapa negara yang memberikan ruang kepada wajib pajak untuk mengklaim pengeluaran pribadi dan pengeluaran dengan sifat ganda (pengeluaran yang terkait dengan kegiatan ekonomi sekaligus pribadi) sebagai pengurang penghasilan bruto.

Pemberian fasilitas pengurang penghasilan bruto seringkali dimaksudkan untuk mendorong aktivitas tertentu. Pengurang penghasilan bruto menjadi cerminan dari tujuan kebijakan yang hendak dicapai oleh pemerintah (Avi-Yonah, Satori, dan Maria, 2014).

Pengeluaran-pengeluaran pribadi yang bisa digunakan sebagai pengurang penghasilan bruto antara lain biaya pengobatan, sumbangan, bunga kredit pemilikan rumah (KPR), kerugian pribadi (personal losses), dan sebagainya.

Adapun pengeluaran bersifat ganda yang dapat diklaim sebagai pengurang penghasilan bruto di beberapa negara contohnya biaya perjalanan menuju tempat kerja (commuting), biaya pakaian, biaya perjalanan dinas, biaya business entertainment, serta biaya child care.

Kebanyakan pengeluaran bersifat ganda itu pada awalnya dianggap sebagai pengeluaran yang sepenuhnya pribadi sehingga tidak dapat dijadikan sebagai pengurang penghasilan bruto. Namun, saat ini banyak yurisdiksi yang membuka ruang bagi wajib pajak untuk mengeklaim pengeluaran tersebut.

Contoh, biaya commuting awalnya tidak dianggap sebagai pengurang penghasilan bruto oleh karena wajib pajak memiliki kebebasan untuk memilih tempat tinggalnya. Seiring dengan berjalannya waktu, pilihan tempat tinggal tidak lagi dianggap sebagai cerminan penuh dari pilihan bebas wajib pajak, melainkan akibat dari faktor struktural (Avi-Yonah, Satori, dan Maria, 2014).

Contoh kedua, dahulu biaya child care tidaklah dianggap sebagai pengeluaran yang bisa dijadikan sebagai pengurang penghasilan bruto. Sejalan dengan meningkatnya partisipasi perempuan dalam angkatan kerja, terdapat beberapa negara yang mulai memungkinkan wajib pajak untuk mengeklaim biaya child care sebagai pengurang penghasilan bruto meski dengan beragam batasan (Ault dan Arnold, 2010).

Di luar pengurang-pengurang yang bersifat spesifik di atas, banyak yurisdiksi yang memberikan pengurang bersifat umum berupa standard deduction. Di Indonesia pengurang yang bersifat umum tersebut dikenal sebagai penghasilan tidak kena pajak (PTKP).

Berikut penerapannya di berbagai negara:

Amerika Serikat (AS)

Secara umum, wajib pajak di AS dapat memanfaatkan pengurang penghasilan bruto berupa standard deduction dan pengurang penghasilan bruto yang terkait dengan biaya tertentu atau itemized deduction. Meski demikian, wajib pajak yang memanfaatkan itemized deduction sebagai pengurang penghasilan bruto bakal kehilangan hak untuk memanfaatkan standard deduction.

Beberapa pengurang penghasilan bruto yang bisa diklaim oleh wajib pajak sebagai itemized deduction antara lain pembayaran pajak lokal (state and local taxes/SALT), bunga KPR, sumbangan, biaya pengobatan yang di atas 7,5% dari adjusted gross income (AGI), kerugian pribadi yang timbul akibat bencana alam dan tindakan kriminal, biaya sehubungan dengan pekerjaan yang tidak diganti (unreimbursed expenses), dan lain-lain.

Merujuk pada data Tax Policy Center, itemized deduction cenderung dimanfaatkan oleh wajib pajak berpenghasilan tinggi, sedangkan standard deduction cenderung lebih banyak dimanfaatkan oleh wajib pajak berpenghasilan menengah dan rendah.

Adapun itemized deduction yang paling banyak diklaim sebagai pengurang penghasilan bruto adalah SALT, bunga KPR, dan sumbangan.

Selain itemized deduction, wajib pajak AS juga bisa mengeklaim above the line deduction, yakni pengurang penghasilan bruto yang sebelum penentuan nilai AGI. Berbeda dengan itemized deduction, wajib pajak tetap bisa memanfaatkan above the line deduction meski memanfaatkan standard deduction.

Beberapa above the line deduction yang bisa dimanfaatkan oleh wajib pajak AS mulai dari bunga pinjaman pendidikan, biaya pendidikan tinggi, biaya alimentasi, hingga biaya tertentu bagi wajib pajak dengan profesi tertentu seperti yang berstatus self-employed, guru, performing artists, dan lain-lain.

Malaysia

Wajib pajak Malaysia memperoleh pengurang penghasilan bruto berupa PTKP senilai MYR9.000 untuk diri sendiri. Bila wajib pajak memiliki istri, terdapat tambahan PTKP senilai MYR4.000. Ada pula tambahan PTKP senilai MYR2.000 untuk setiap tanggungan anak.

Di luar PTKP, Malaysia menawarkan beragam pengurang penghasilan bruto dengan batas maksimal tertentu. Misal, wajib pajak Malaysia bisa mengeklaim biaya pendidikan sebagai pengurang penghasilan bruto maksimal senilai MYR7.000. Biaya pendidikan bisa diklaim sebagai pengurang sepanjang meningkatkan skill dan kualifikasi wajib pajak.

Lebih lanjut, biaya pengobatan untuk diri sendiri juga bisa diklaim sebagai pengurang penghasilan kena pajak maksimal senilai MYR10.000. Biaya pengobatan orang tua juga bisa diklaim sebagai pengurang penghasilan bruto hingga maksimal senilai MYR8.000.

Kemudian, guna mendorong penggunaan kendaraan bermotor listrik, wajib pajak Malaysia juga dimungkinkan untuk mengeklaim biaya-biaya yang terkait dengan pengisian daya kendaraan bermotor listrik sebagai pengurang penghasilan bruto. Pemanfaatan fasilitas ini dibatasi maksimal senilai MYR2.500.

Selanjutnya, wajib pajak Malaysia dimungkinkan untuk mengeklaim bunga KPR sebagai pengurang penghasilan bruto hingga maksimal senilai MYR7.000. Namun, fasilitas ini hanya berlaku untuk bunga KPR yang terkait dengan pembelian rumah pertama.

Seperti yang berlaku di Indonesia, wajib pajak Malaysia juga diperbolehkan untuk mengeklaim pembayaran zakat dan sumbangan-sumbangan tertentu sebagai pengurang penghasilan bruto.

Biaya-biaya yang bersifat sangat pribadi juga bisa diklaim sebagai pengurang penghasilan bruto. Misal, Malaysia memberikan fasilitas lifestyle relief senilai maksimal MYR2.500 untuk pembelian barang seperti buku, laptop, komputer, ponsel, dan paket internet.

Malaysia juga memberikan fasilitas pengurang penghasilan bruto maksimal MYR1.000 untuk pengeluaran-pengeluaran terkait peralatan dan kegiatan olahraga.

Australia

Seluruh wajib pajak di Australia memperoleh PTKP atau tax free threshold senilai AUD18.200. Di luar tax free threshold, terdapat beberapa jenis biaya yang bisa diklaim oleh wajib pajak Australia sebagai pengurang penghasilan bruto.

Namun, bila dibandingkan dengan AS dan Malaysia, biaya yang bisa diklaim oleh wajib pajak Australia cenderung lebih sedikit dan harus terkait dengan pekerjaan.

Biaya terkait pekerjaan yang bisa diklaim sebagai pengurang penghasilan bruto oleh wajib pajak Australia contohnya adalah biaya perjalanan menuju tempat kerja, biaya peralatan kerja, biaya yang terkait dengan pakaian kerja, dan biaya work from home (WFH).

Secara umum, biaya terkait pekerjaan bisa diklaim sebagai pengurang penghasilan bruto sepanjang wajib pajak menanggung biaya tersebut tanpa mendapatkan penggantian, berhubungan langsung dengan penghasilan, dan dapat dibuktikan berdasarkan invoice.

Biaya lain yang bisa diklaim oleh wajib pajak Australia sebagai pengurang penghasilan bruto antara lain sumbangan serta biaya yang timbul dari pelaksanaan kewajiban pajak.

Wajib pajak bisa menggunakan sumbangan sebagai pengurang penghasilan bruto bila sumbangan tersebut disalurkan kepada donasi yang memiliki status sebagai deductible gift recipient (DGR).

Adapun biaya terkait pelaksanaan kewajiban pajak yang bisa diklaim sebagai pengurang antara lain biaya yang terkait dengan penyusunan dan penyampaian SPT, biaya untuk memperoleh jasa konsultasi pajak, biaya perjalanan untuk memperoleh advis pajak, biaya litigasi pajak, bunga yang dikenakan oleh otoritas pajak, serta biaya yang timbul akibat pembayaran pajak secara nontunai.

Meski demikian, jasa konsultasi pajak tidak bisa dibiayakan bila wajib pajak memperoleh jasa tersebut dari tax agent yang tidak terdaftar dalam Tax Practitioners Board. (dik)

Cek berita dan artikel yang lain di Google News.