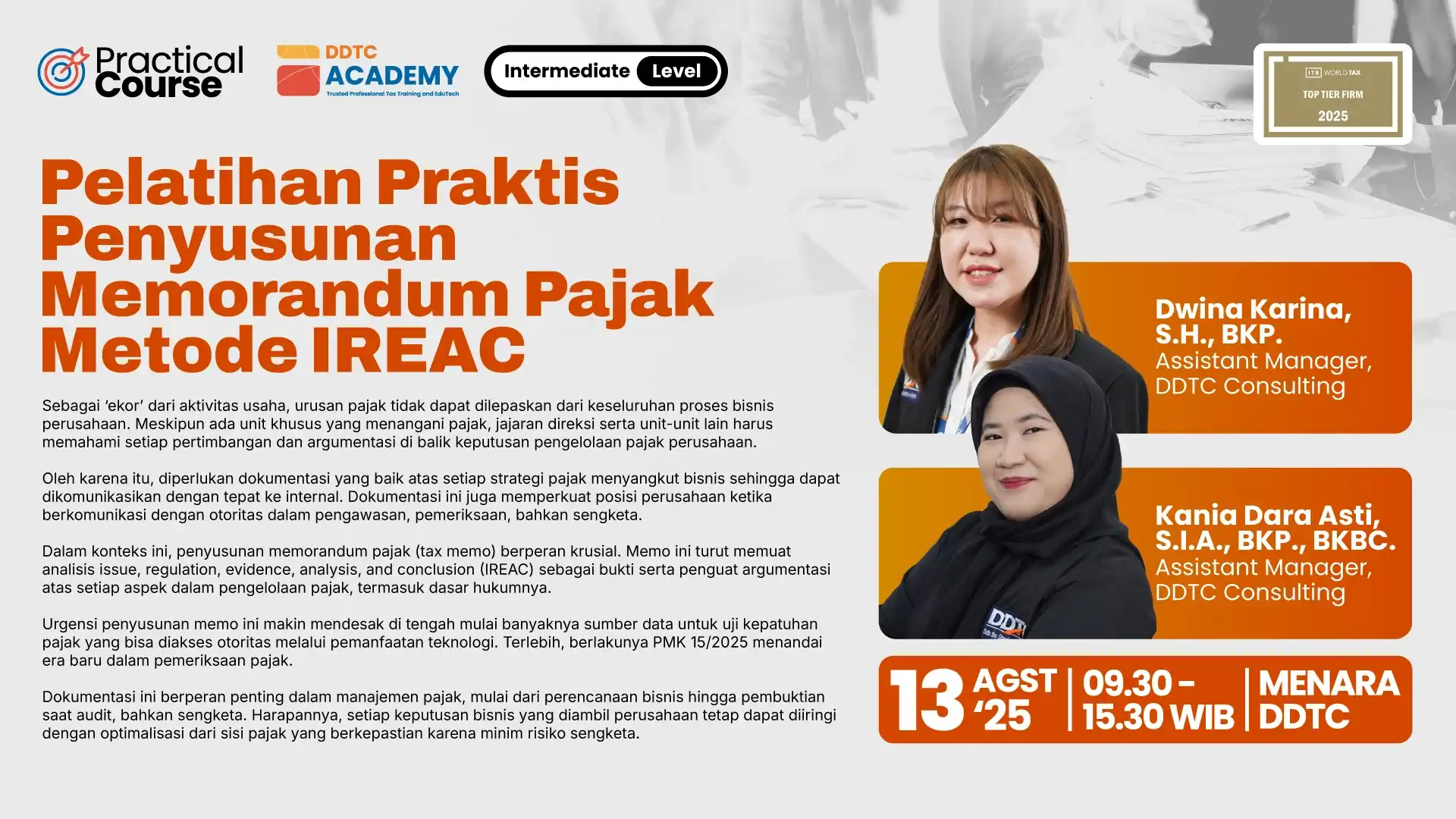

Melihat Sistem Peradilan Pajak di Berbagai Negara

Ilustrasi.

SISTEM peradilan pajak merupakan institusi penting yang perlu hadir dalam sistem pajak suatu negara guna memastikan hak wajib pajak untuk mencari keadilan bisa diakomodasi dengan efektif, efisien, dan berkepastian hukum.

Untuk memastikan terciptanya putusan yang adil bagi wajib pajak yang beperkara dengan otoritas pajak, kebanyakan negara memiliki sistem peradilan pajak dengan 2 tingkat atau lebih. Di Indonesia, Pengadilan Pajak sebagai pengadilan tingkat pertama dan terakhir dalam memeriksa dan memutus sengketa pajak.

Mengapa banyak negara memiliki sistem peradilan pajak dengan 2 tingkat atau lebih? Menurut Pistone (2020), akses untuk mengajukan upaya hukum ke pengadilan yang lebih tinggi diperlukan untuk menjamin kualitas putusan dan memberikan perlindungan terhadap hak wajib pajak.

Adanya akses untuk mengajukan upaya hukum ke tingkat pengadilan yang lebih tinggi dilandasi oleh konsep fallibility yang menyatakan hakim bisa melakukan kekeliruan.

Pengadilan pada tingkat yang lebih tinggi menguji putusan pengadilan pada tingkat yang lebih rendah serta memastikan wajib pajak mendapatkan putusan yang adil dan benar (Darussalam, Danny Septriadi, dan Yurike Yuki, 2023).

Selain sistem peradilan yang terdiri dari 2 tingkat atau lebih, beberapa negara memiliki tribunal yang dapat memutus suatu sengketa pajak sebelum pengadilan pajak tingkat pertama.

Tribunal adalah badan kuasiyudisial yang memiliki kekhususan untuk menangani perkara tertentu yang bersifat khusus termasuk pajak. Tribunal memiliki panel yang memutus suatu sengketa. Panel tersebut bisa terdiri dari akuntan, hakim, pengacara, ASN, ataupun perwakilan swasta.

Meski tribunal merupakan bagian dari kekuasaan eksekutif, tribunal sering kali memiliki prosedur yang mirip dengan pengadilan di bawah kekuasaan yudikatif. Tribunal yang didesain dengan baik bisa memiliki independensi dan kualitas putusan yang baik tanpa kekakuan prosedural dan administratif pada pengadilan (World Bank, 2019).

Tak hanya itu, banyak negara yang sudah mengembangkan alternative dispute resolution (ADR) sebagai skema nonlitigasi untuk menyelesaikan suatu sengketa pajak. Secara esensial, ADR adalah penyelesaian sengketa yang berbasis pada kesepakatan para pihak.

Dalam ADR, kesepakatan dicapai berdasarkan iktikad baik dari tiap-tiap pihak untuk bernegosiasi menyelesaikan sengketa. Dengan ADR, sengketa bisa diselesaikan dengan cepat, fleksibel, dan murah sembari mengurangi beban sengketa di pengadilan pajak (Thuronyi, 2013).

Berikut bentuk-bentuk penerapannya di berbagai negara:

Inggris

Untuk menyelesaikan suatu sengketa dengan His Majesty's Revenue and Customs (HMRC), wajib pajak mula-mula harus mengajukan upaya hukum ke First-Tier Tribunal. First-Tier Tribunal memiliki beberapa kamar, termasuk kamar pajak.

Sengketa yang diajukan oleh wajib pajak ke First-Tier Tribunal bisa diperiksa oleh hakim tunggal atau oleh majelis yang terdiri dari 3 hakim.

Bila wajib pajak atau HMRC tidak puas dengan putusan First-Tier Tribunal, wajib pajak dapat mengajukan banding ke Upper Tribunal. Layaknya First-Tier Tribunal, Upper Tribunal juga memiliki kamar pajak.

Meski demikian, perlu dicatat bahwa banding ke Upper Tribunal dibatasi hanya untuk pemeriksaan atas aspek penerapan hukum (matters of law).

Wajib pajak sesungguhnya juga dapat mengajukan upaya hukum langsung ke Upper Tribunal tanpa melalui First-Tier Tribunal. Namun, praktik ini dibatasi khusus atas sengketa-sengketa yang tergolong kompleks.

Setelah mengajukan banding ke Upper Tribunal, pihak yang bersengketa dapat mengajukan banding ke Court of Appeal. Lebih lanjut, para pihak juga bisa mengajukan banding ke Supreme Court.

Perlu dicatat, Supreme Court hanya akan mengadili sengketa-sengketa yang dipandang penting bagi masyarakat umum (general public importance).

Guna mencegah sengketa ke tribunal, HMRC memungkinkan wajib pajak untuk mengajukan ADR guna menyelesaikan suatu sengketa pajak. Dalam ADR, HMRC akan menghadirkan penengah yang tidak terlibat dalam sengketa antara wajib pajak dan petugas pajak.

Penengah yang dihadirkan HMRC akan berupaya untuk memfasilitasi tercapainya kesepakatan antara wajib pajak dan petugas pajak. Proses ADR tidak menghilangkan hak wajib pajak untuk mengajukan upaya hukum.

Kanada

Berbeda dengan Inggris, Kanada tidak memiliki tribunal atau badan kuasiyudisial sejenis yang menangani sengketa pajak. Wajib pajak dapat mengajukan upaya hukum secara langsung kepada Tax Court of Canada.

Dalam hal nilai pajak yang disengketakan maksimal CA$25.000 per tahun pajak, wajib pajak berhak memanfaatkan skema khusus yang lebih sederhana bernama informal procedure.

Wajib pajak yang tidak berhak memanfaatkan informal procedure harus mengajukan upaya hukum sesuai dengan prosedur umum (general procedure).

Jika wajib pajak atau Canada Revenue Agency (CRA) tidak puas dengan putusan Tax Court of Canada, para pihak berhak mengajukan banding kepada Federal Court of Appeal.

Banding selanjutnya ditinjau oleh Federal Court of Appeal berdasarkan catatan dari Tax Court of Canada. Untuk diperhatikan, para pihak tidak memiliki kesempatan untuk mengajukan bukti baru dalam banding.

Lebih lanjut, dalam hal wajib pajak atau CRA tidak puas atas putusan banding dari Federal Court of Appeal, para pihak dapat menempuh upaya hukum terakhir dengan mengajukan banding kepada Supreme Court of Canada.

Supreme Court of Canada bisa bersedia untuk mendengarkan permohonan banding jika mahkamah berpandangan sengketa tersebut penting bagi negara dan masyarakat luas negara.

Mengenai ADR, wajib pajak dan CRA mencapai kesepakatan melalui mediasi. Namun, penyelesaian sengketa melalui mediasi jarang ditempuh karena otoritas pajak wajib menetapkan pajak berdasarkan pemahamannya atas fakta dan penafsiran hukum yang dianggap benar.

Meski begitu, sengketa pajak dapat dicegah dengan cara meminta advance ruling ataupun technical interpretation atas suatu ketentuan pajak kepada otoritas pajak.

CRA berpandangan advance ruling memiliki kekuatan hukum yang mengikat bagi otoritas pajak. Namun demikian, hal ini tidak berlaku atas technical interpretation.

India

Wajib pajak yang tidak menyetujui ketetapan PPh oleh otoritas pajak India dapat menempuh upaya hukum ke Income Tax Appellate Tribunal (ITAT).

ITAT adalah tribunal yang berkedudukan di bawah Kementerian Hukum dan Kehakiman India, bukan di bawah Kementerian Keuangan. Tak hanya itu, pelaksanaan fungsi ITAT disupervisi oleh High Court dan ITAT juga diwajibkan untuk mengikuti preseden dari High Court.

Dalam hal wajib pajak memiliki sengketa PPN atau GST dengan otoritas pajak, upaya hukum diajukan ke tribunal lain bernama GST Appellate Tribunal (GSTAT). GSTAT adalah tribunal yang pembentukannya diinisiasi oleh GST Council pada 2017 seiring dengan penerapan GST di India.

GSTAT memiliki 2 fungsi sekaligus, yakni menerima permohonan banding dari wajib pajak serta menyelesaikan sengketa antara pemerintah pusat dan pemerintah negara bagian terkait penerapan GST.

Meski pembentukan GSTAT telah disetujui oleh GST Council, perlu dicatat bahwa tribunal tersebut masih belum beroperasi hingga hari ini. Alhasil, satu-satunya saluran untuk mengajukan banding atas ketetapan PPN adalah menuju High Court.

Dalam hal para pihak yang bersengketa masih tidak puas dengan putusan ITAT ataupun GSTAT, para pihak dapat mengajukan banding ke High Court. Namun, pengajuan banding ke High Court dibatasi hanya untuk sengketa terkait dengan implementasi hukum (substantial questions of law).

Upaya hukum terakhir dapat diajukan ke Supreme Court of India sepanjang sengketa tersebut memiliki keterkaitan dengan implementasi hukum yang penting bagi masyarakat umum (substantial questions of law of general public importance).

Guna mencegah naiknya sengketa pajak ke ITAT ataupun GSTAT, India memiliki ADR bernama dispute resolution panel (DRP). Namun, DRP hanya dapat digunakan untuk menyelesaikan sengketa terkait transfer pricing.

Bila wajib pajak tak menyetujui koreksi transfer pricing oleh pemeriksa, wajib pajak dapat mengajukan keberatan kepada DRP. Nanti, DRP akan mempertimbangkan keberatan tersebut setelah mendengar argumen dari kedua belah pihak. Keputusan DRP menjadi landasan bagi pemeriksa dalam menyusun ketetapan pajak.

(rig)

Cek berita dan artikel yang lain di Google News.

Kuswa Soegi